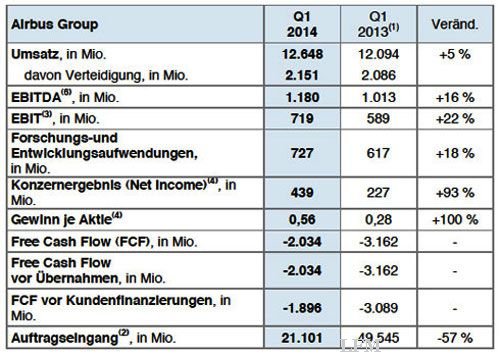

Die Airbus Group hat die Ergebnisse für das erste Quartal veröffentlicht, die den klaren Fokus des Unternehmens auf Programmmanagement und das Erreichen der operativen Meilensteine zeigen.

Der Auftragseingang2 der Airbus Group belief sich auf 21,1 Mrd. Euro (Q1 2013: 49,5 Mrd. Euro), der Auftragsbestand2 lag zum 31. März des Jahres bei 683,2 Mrd. Euro (Vorjahresende: 680,6 Mrd. Euro). Airbus verbuchte 103 Nettobestellungen für Verkehrsflugzeuge (Q1 2013: 410 Nettobestellungen), einschließlich 20 A380 für Amedeo. Der Auftragseingang bei Airbus Helicopters stieg um 50 Prozent und blieb bei Airbus Defence and Space weitgehend stabil, getragen von einer soliden Wachstumsdynamik im Space-Systems-Geschäft.

Weitere Restrukturierungspläne – Alle Divisionen mit Umsatzplus

„Im ersten Quartal hat der Konzern weitere Fortschritte erzielt und den Umsatz und den Gewinn je Aktie gesteigert“, sagte Tom Enders, CEO der Airbus Group. „Wir bestätigen unseren Ausblick, doch im verbleibenden Geschäftsjahr stehen noch einige Herausforderungen bevor. Wir werden uns weiterhin stark auf die Umsetzung unserer Programme und unserer verschiedenen Verbesserungs- und Restrukturierungspläne konzentrieren.“

Der Umsatz stieg um fünf Prozent auf 12,6 Mrd. Euro (Q1 Vorjahr: 12,1 Mrd. Euro), alle drei Divisionen trugen positiv dazu bei. Airbus Helicopters erzielte mit einer Auslieferungszahl von 74 Hubschraubern (Q1 2013: 58 Hubschrauber) eine Steigerung im zweistelligen Bereich. Airbus verbuchte einen Umsatzanstieg. Ein günstigerer Mix bei den Auslieferungen, der im Vergleich zum Vorjahr zwei zusätzliche A380 enthielt, glich den auf 141 Zivilflugzeuge reduzierten Gesamtlieferumfang aus (Q1 Vorjahr: 144 Auslieferungen). Der Umsatz von Airbus Defence and Space erhöhte sich um drei Prozent dank des guten Programmmanagements im Bereich Space Systems. Im ersten Quartal erfolgten zwei Ariane-5-Starts.

Das EBIT* vor Einmaleffekten – die Kennzahl zur Erfassung der operativen Gewinnspanne ohne Berücksichtigung von Einmaleffekten aus Rückstellungsveränderungen für Programme und Restrukturierungen oder Währungsschwankungen – belief sich auf 700 Mio. Euro für die Airbus Group (Q1 Vorjahr: 734 Mio. Euro) und 527 Mio. Euro für die Division Airbus (Q1 Vorjahr: 608 Mio. Euro). Das EBIT* vor Einmaleffekten bei Airbus spiegelt die Verbesserung im operativen Geschäft wider, wurde jedoch durch vorgezogene Aufwendungen für Forschung und Entwicklung (F&E) sowie durch Unterstützungskosten für die A350 XWB belastet.

Das EBIT* vor Einmaleffekten kletterte bei Airbus Helicopters dank gestiegener Auslieferungen auf 58 Mio. Euro (Q1 Vorjahr: 20 Mio. Euro) und blieb bei Airbus Defence and Space stabil bei 85 Mio. Euro (Q1 Vorjahr: 84 Mio. Euro). Die EBIT*-Marge des Konzerns vor Einmaleffekten lag bei 5,5 Prozent.

Alugzeugprogramme: Gewinnschwelle beim A380 für 2015

Das A350-XWB-Programm bewegt sich nach über 1.600 absolvierten Flugteststunden weiter in Richtung Zulassung: Vier der fünf Entwicklungsflugzeuge fliegen bereits, die ersten beiden Kundenflugzeuge befinden sich jetzt in der Montagelinie, die Zulassung ist für das dritte Quartal vorgesehen und die Indienststellung soll Ende des Jahres erfolgen.

Das A380-Programm reift zusehends. Die ersten Sechsjahres-Wartungsprüfungen sind angelaufen und Airbus trägt den in Tests und im Betrieb gewonnenen Erfahrungen Rechnung. Zugleich erzielt das Programm Fortschritte im Hinblick auf das Erreichen der Gewinnschwelle im kommenden Jahr.

Bei Airbus Helicopters ist der industrielle Hochlauf des EC175-Programms im Gange, die Indienststellung ist für das vierte Quartal des Jahres geplant. Bei Airbus Defence and Space schreitet der A400M-Produktionshochlauf voran, die Auslieferung des ersten Flugzeugs an die türkische Luftwaffe erfolgte Anfang April. Im weiteren Verlauf werden die militärischen Fähigkeiten des Transportflugzeugs – in Abstimmung mit den Kunden – schrittweise ausgebaut.

Gewinn je Aktie verdoppelt

Das berichtete EBIT*3 stieg um 22 Prozent auf 719 Mio. Euro (Q1 Vorjahr: 589 Mio. Euro) und enthielt einen positiven Beitrag von 19 Mio. Euro aufgrund der Differenz von Dollar-Zu- und Abflüssen sowie bilanzieller Neubewertungen nach einer Aufwendung von 131 Mio. Euro im Vorjahr. Das Finanzergebnis lag bei -107 Mio. Euro (Q1 Vorjahr: -273 Mio. Euro), das Konzernergebnis4 stieg auf 439 Mio. Euro (Q1 Vorjahr: 227 Mio. Euro). Dies entspricht einem Gewinn je Aktie von 0,56 Euro (Q1 2013: 0,28 Euro).

Konzernergebnis und Gewinn je Aktie spiegeln auch vorteilhafte Wechselkurseffekte wider, Gewinn je Aktie profitierte zusätzlich von der Reduzierung der Aktienzahl durch das Rückkaufprogramm. Die Aufwendungen des Konzerns für eigenfinanzierte Forschung und Entwicklung (F&E) stiegen auf 727 Mio. Euro (Q1 Vorjahr: 617 Mio. Euro). Gründe dafür sind insbesondere das F&E-Profil von Airbus und das erhöhte Investitionsaufkommen im Zusammenhang mit den Hubschraubermodellen EC175 und EC145 T2 bei Airbus Helicopters.

Der Free Cash Flow vor Übernahmen verbesserte sich auf -2.034 Mio. Euro (Q1 Vorjahr: -3.162 Mio. Euro), blieb jedoch aufgrund der Saisonalität des Geschäfts sowie dem Bedarf an Nettoumlaufvermögen für Schlüsselprogramme negativ. Die Nettoliquidität belief sich Ende des ersten Quartals auf 6,5 Mrd. Euro (Jahresende Vorjahr: 8,5 Mrd. Euro) bei einer Bruttoliquidität von 13,1 Mrd. Euro.

Konzern-Ausblick

Der Ausblick der Airbus Group für das aktuelle Geschäftsjahr basiert auf der Erwartung, dass Weltwirtschaft und Luftverkehr gemäß den vorherrschenden unabhängigen Prognosen wachsen und dass es zu keinen größeren Turbulenzen kommt. In diesem Jahr dürften die Auslieferungen bei Airbus – einschließlich der ersten A350 XWB – in etwa auf Vorjahresniveau liegen. Die Zahl der Bruttobestellungen für Zivilflugzeuge dürfte die der Auslieferungen übersteigen. Bei einem Wechselkurs von 1 Euro = 1,35 US-Dollar rechnet die Airbus Group mit stabilen Umsätzen im Vergleich zum Vorjahr.

Auf Basis des EBIT* vor Einmaleffekten erwartet die Airbus Group für dieses Jahr eine moderate Steigerung der Umsatzrendite und bestätigt ihr Umsatzrenditeziel von sieben bis acht Prozent für das kommende Jahr5. Die Entwicklung des EBIT* sowie des Gewinns je Aktie* der Airbus Group wird von der Fähigkeit abhängen, Belastungen durch Einmaleffekte gering zu halten. Einmaleffekte sollten sich nach derzeitigem Stand auf folgende potenzielle Belastungen beschränken: auf das A350-XWB-Programm und auf Währungseffekte aufgrund der Differenz von Dollar-Zu- und Abflüssen zu unterschiedlichen Zeitpunkten sowie auf bilanzielle Neubewertungen. Das A350-XWB-Programm birgt weiterhin Herausforderungen. Jede Änderung des Zeitplans und der Kostenannahmen könnte zunehmend höhere Rückstellungen zur Folge haben. Die Airbus Group strebt für dieses Jahr einen ausgeglichenen Free Cash Flow vor Übernahmen an.

Airbus Group hat einen Umsatz von 57,6 Mrd. Euro (angepasst) im Vorjahr und rund 139.000 Mitarbeitern (angepasst). Zum Konzern gehören die Divisionen Airbus, Airbus Defence and Space und Airbus Helicopters. Die rechtliche Umfirmierung von European Aeronautic Defence and Space Company EADS N.V. („EADS N.V.“) zu Airbus Group N.V. steht noch unter dem Vorbehalt der Zustimmung durch die Hauptversammlung am 27. Mai.)

Anmerkungen zu den Grafiken und dem Text

- Die Zahlen für das Vorjahr wurden angepasst, um die Rechnungslegung nach IFRS 10 und IFRS 11 darzustellen. Wo erforderlich, wurden auch die Kennzahlen der Divisionen angepasst, um der seit Januar bestehenden neuen Konzernstruktur Rechnung zu tragen.

- Beiträge und Bestände aus dem zivilen Flugzeuggeschäft zum Auftragseingang bzw. Auftragsbestand basieren auf Listenpreisen.

- Gewinn vor Zinsen und Steuern, vor Goodwill-Wertminderungen und außerordentlichen Posten.

- Die Airbus Group verwendet weiterhin den Begriff Konzernergebnis (Net Income). Das Konzernergebnis ist identisch mit dem Ergebnis, das den Eigentümern des Mutterunternehmens gemäß den IFRS-Regeln zusteht.

- Umsatzrendite auf Basis des EBIT* vor Einmaleffekten einschließlich Berücksichtigung der Verwässerung durch A350 XWB bei einem Euro-/Dollar-Wechselkurs von 1,35.

- Gewinn vor Zinsen, Steuern, Wertminderungen, Abschreibungen und außerordentlichen Posten.

Starlink WLAN bei United Airlines: Revolutionäre Internetverbindung an Bord

Starlink WLAN bei United Airlines: Revolutionäre Internetverbindung an Bord Air Astana setzt Maßstäbe: Parallele C-Checks für Airbus A320-Flugzeuge

Air Astana setzt Maßstäbe: Parallele C-Checks für Airbus A320-Flugzeuge